Etude comparée : Régulation des cryptos aux Etats-Unis

Après Malte, la Suisse et le Royaume-Uni, le présent article s’intéresse à la régulation des cryptos aux Etats-Unis.

Les Etats-Unis sont un pays attractif en matière de blockchain et de cryptoactifs. Selon un rapport sur le marché de la blockchain, les Etats-Unis devraient capter 40 % des investissements mondiaux dans le secteur.

Cependant, l’environnement juridique applicable aux cryptos aux Etats-Unis reste à ce jour complexe et peu favorable. Ces difficultés résultent de deux facteurs.

D’une part, l’organisation fédérale du pays qui permet à chacun des Etats de légiférer individuellement et, d’autre part, la position conservatrice des régulateurs fédéraux sur les cryptoactifs.

Si, en principe, la réglementation des cryptoactifs est une compétence étatique, un certain nombre d’agences fédérales sectorielles sont compétentes pour réguler ce secteur : SEC, CFTC, OFAC, FinCEN, CFPB, OCC, IRS, DOJ…

1. Qualification juridique

Aucune disposition législative ou prise de position officielle n’a encore défini juridiquement, à l’échelle fédérale, les cryptoactifs qui sont donc qualifiés, au cas par cas, soit de commodity, soit de security.

La Security and Exchange Commission (SEC) encadre les tokens répondant à la qualification de security au sens des textes fédéraux ainsi que les activités d’échange.

Une security au sens du droit américain est définie comme un contrat d’investissement qualifié comme tel en application du Howey Test conformément à la jurisprudence de la Cour suprême. Ce test énonce qu’est considéré comme contrat d’investissement toute opération qui implique à la fois un investissement d’argent (1°) dans une entreprise « normale » (2°) incluant une espérance de profits (3) tirés de la gestion de l’entreprise (4°).

Dans son allocution du 14 juin 2018, William Hinman ー en charge de la finance de marché au sein de l’agence ー a rappelé que cette définition s’applique pleinement aux tokens distribués au cours d’une ICO et qu’à ce titre, la SEC ne s’attachait qu’à la substance des droits attachés à ceux-ci ainsi qu’à la manière dont ils étaient commercialisés sans prêter attention au fait que ces actifs soient numériques ou issus sur une blockchain.

En vertu de la stricte application de ce texte, la plupart des cryptos distribuées aux Etats-Unis via le mécanisme de l’ICO correspondent à la notion de security selon la SEC. Ainsi, de nombreux porteurs de projets font l’objet de poursuites à ce jour.

À lire

Je vous l’avais dit… Désormais, quel avenir pour les ICO’s américaines ? – P. Byrne.

En revanche, le caractère décentralisé des réseaux Bitcoin et Ethereum fait obstacle à ce qu’ils soient qualifiés de security : ces deux cryptoactifs sont donc des commodities et leurs acteurs sont régulés par la CFTC (voir ci-dessous).

* * *

La Commodity and Financial Trade Commission (CFTC) est en charge de la régulation du secteur des commodities, c’est-à-dire des actifs ne répondant pas la définition d’un titre financier (security) mais pouvant toutefois faire l’objet d’échange sur un marché. Il s’agit principalement des matières premières et des biens divers. A ce titre, la CFTC a pu autoriser les deux principaux exchanges de commodity à lister des contrats à terme (futures) portant sur le bitcoin à certaines conditions.

Le 11 décembre 2018, la CFTC a lancé une consultation publique sur les blockchain et cryptoactifs dans le cadre de son initiative LabCFTC (l’équivalent du pôle FinTech de l’AMF).

Par ailleurs, le plateforme Bakkt ー soutenue par le l’Intercontinental Exchange (ICE) ー prévoit de proposer un Bitcoin Daily Future à ses clients, dès que la CFTC aura accepté son dossier.

2. Régulation

A l’échelon fédéral

Aux Etats-Unis, ni l’administration présidentielle, ni le pouvoir législatif n’ont pris de position claire sur les cryptos. Cependant, les cryptoactifs font l’objet d’un encadrement sectoriel, selon les différentes agences compétentes et les objectifs qu’elles poursuivent.

SEC — Compte tenu de la qualification de security d’une grande partie des tokens et du succès des ICOs, la SEC est l’agence la plus avancée en la matière.

Elle supervise de cette manière toutes les émissions de tokens qualifiés de security censés s’enregistrer ou de démontrer être en mesure de bénéficier d’une exonération de formalités.

La SEC est également en charge de l’agrément des Exchange-Traded Fund (« ETF »), c’est-à-dire des parts de fonds négociés. Une première série de demandes d’ETF sur bitcoin, à l’instar du dossier des frères Winklevoss, a été rejetée par la SEC en juillet 2018. Une seconde série de dossiers est actuellement en cours d’étude par l’agence.

OFAC — En charge de l’application des sanctions financières américaines, l’Office of Foreign Assets Control (OFAC) a indiqué clairement que les cryptoactifs entrent dans son champ de compétence. Ainsi :

- toutes les personnes manipulant des fonds en cryptoactifs sont tenues d’implémenter les mesures de lutte contre le blanchiment adéquates ;

- ces obligations s’appliquent à l’ensemble des personnes ayant affaire à des « US persons » ou manipulant des dollars en vertu de l’extraterritorialité du droit américain.

OCC — En charge de la supervision bancaire, l’OCC a lancé en décembre 2016 une consultation de place visant à améliorer les relations entre les banques et les acteurs cryptos.

FinCEN — Principale agence fédérale en charge la lutte contre le blanchiment et le financement du terrorisme (LCB-FT) aux Etats-Unis, elle se concentre sur les services de transmission ou d’échange de cryptoactifs. L’autorité considère depuis 2011 que le secteur est pleinement soumis aux obligations LCB-FT.

Elle a progressivement affiné sa doctrine en la matière en publiant des rulings relatifs aux exchanges et aux systèmes de paiement type Wirex.

CFPB — Equivalent de la DGCCRF, cette agence assure la protection des consommateurs sur le territoire américain. A ce titre, elle a pour mission d’informer les consommateurs sur les risques associés à l’achat et la revente d’actifs numériques ainsi que la poursuite des fraudeurs.

DOJ — Enfin, les services judiciaires du Department of Justice ont en charge la lutte contre la criminalité liée aux cryptoactifs ou contre les criminels sévissant dans ce secteur : Darkweb, service d’investissement non régulé, trading frauduleux, plateforme d’échange illégale, blanchiment de fonds, etc.

* * *

A l’échelon étatique

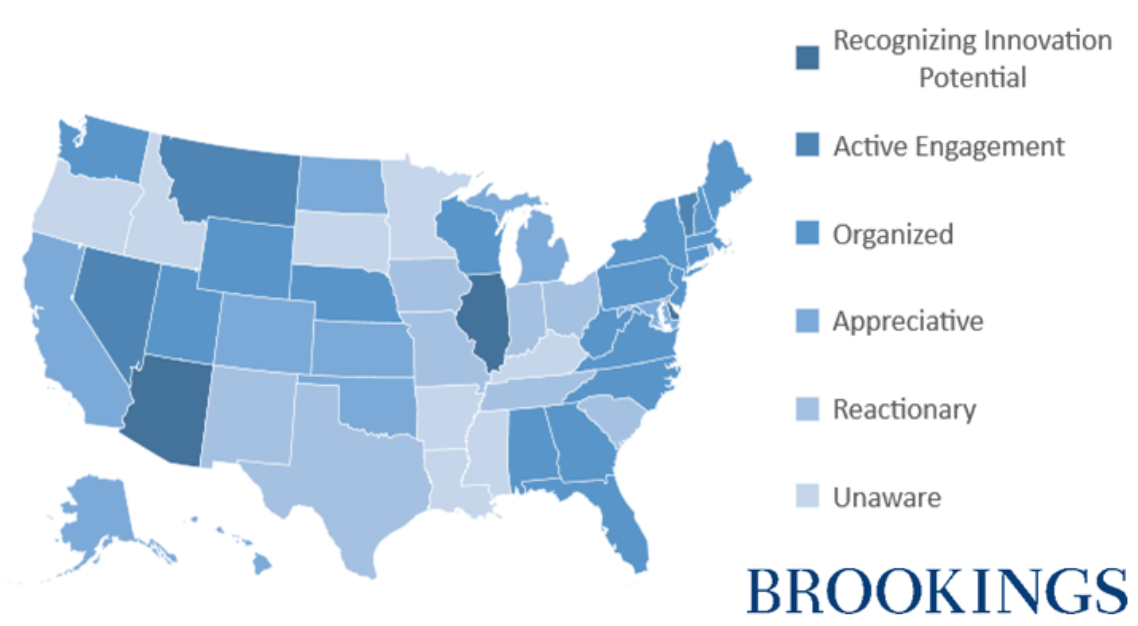

Plusieurs Etats se montrent particulièrement favorables au développement des actifs numériques et ont ainsi adopté des régimes souples et incitatifs.

Arizona — Le 29 mars 2017, le Gouverneur Doug Ducey a signé une loi d’amendement de l’Arizona Electronics Transactions Act (AETA) qui étend ce texte aux transactions et aux signatures réalisées à l’aide de la blockchain. Ainsi, le recours à la blockchain a désormais dans cet État la même valeur que le recours à une medium plus traditionnel.

Tennessee — Une loi conférant une valeur juridique à l’inscription sur blockchain a également été adoptée.

Delaware — Connu pour être un Etat à la fiscalité favorable et où sont incorporées plus de 50 % des entreprises américaines cotées, le Delaware a adopté en août 2017 une modification de son régime juridique applicable aux sociétés permettant à ces dernières d’avoir recours à la blockchain pour émettre et gérer leurs actions.

Wyoming — Enfin, le Wyoming a adopté une série de cinq textes visant à encadrer et favoriser le recours à la blockchain et aux cryptoactifs : exonération d’agrément des prestataires de services sur actifs numériques ; exclusion du champ des obligations liées aux security ; exonération de l’impôt sur la propriété ; facilitation de la gestion de sociétés sur une blockchain (répartition du capital, signature, etc.).

Ces cinq textes font du Wyoming l’un des Etats américains les plus attractifs sur le plan réglementaire à ce jour.

3. Fiscalité

L’Internal Revenue Service (IRS), chargée de la collecte de l’impôt sur le revenu à l’échelon fédéral, a lancé un appel à contribution et publié ses lignes directrices. Elle a ainsi précisé que les cryptoactifs devaient, d’un point de vue fiscal, être traités comme des biens et non comme des devises.

Fiscalité des paiements

Aux Etats-Unis, lorsque des cryptos sont utilisés en paiement d’un bien ou d’un service, le revenu généré par cette opération est traité comme n’importe quel autre paiement. Ainsi, l’administration fiscale américaine a précisé que le paiement d’un salaire en cryptoactifs n’avait aucun impact sur les modalités d’imposition de ce salaire.

La seule différence réside dans les difficultés liées à la valorisation du montant de l’opération. A ce titre, l’IRS a indiqué que les cryptoactifs remis en paiement devaient être valorisés à leur « juste valeur » (« fair market value ») en référence aux taux pratiqués par les exchanges résultant de la seule confrontation de l’offre et de la demande.

Fiscalité du trading

Les gains de trading sont imposés comme des gains en capital. L’échange d’un cryptoactif contre un autre constitue un fait générateur d’imposition. Deux situations sont alors possibles :

- Si le bitcoin cédé a été conservé moins d’1 an : la plus-value est intégrée dans le revenu global taxable selon le barème progressif de l’impôt sur le revenu (10 % à 37 %) ;

- Si le bitcoin cédé a été conservé plus d’1 an : le taux d’imposition de la plus-value est fixe mais dépend du montant global de revenus ; au niveau fédéral, le taux, pour un célibataire, est de 0 % pour les revenus jusqu’à 38 600 $ ; de 15 % pour les revenus supérieurs, mais inférieurs à 425 800 $ et de 20 % au-dessus.

A ces taux il convient d’ajouter l’impôt de l’État fédéré et un impôt local. Ainsi, de grandes divergences existent selon la durée de détention et selon l’État de résidence.

Fiscalité du minage

Les gains retirés d’une activité de minage, lorsque cette activité est exercée à titre habituel et professionnel, sont imposés comme des bénéfices réalisés par des indépendants.

A défaut, ces gains sont susceptibles d’entrer dans le champ de l’imposition des gains en capital.

Fiscalité des ICOs

Enfin, à défaut de dispositions spécifiques, la valeur des cryptos ou les monnaies ayant cours légal reçus en contrepartie d’une émission de token dans le cadre d’une opération d’ICO constituent aux Etats-Unis une base taxable indépendamment de la conservation ou de la cession de ces cryptoactifs…

* * *

En définitive, l’administration fiscale américaine s’est positionnée relativement tôt en émettant des ligne directrices dès 2014. Cependant, ces précisions restent particulièrement laconiques et vagues sur de nombreux sujets et contrastent avec l’approche particulièrement répressive de l’IRS. En effet, l’administration a fait usage de son droit de communication et obtenu, auprès de plateformes d’échange, les archives de près de 500 000 américains ayant détenu des cryptoactifs entre 2013 et 2015. Par ailleurs, elle multiplie les avertissements et les menaces de pénalités.

Face à cette approche particulièrement sévère eu égard à la complexité des enjeux fiscaux liés aux cryptoactifs et au peu de précisions publiées par l’administration, des parlementaires américains ont récemment pressé l’IRS d’adopter un cadre clair et exhaustif sur ce sujet.