Lutte contre le blanchiment et crypto-actifs : mode d’emploi

La lutte contre le blanchiment dans le secteur crypto est à première vue paradoxale : Bitcoin n’a-t-il pas été inventé pour protéger la vie privée de tous ses utilisateurs, là où l’objectif de la réglementation relative à la Lutte Contre le Blanchiment et le Financement du Terrorisme (LCB-FT) implique de briser cet anonymat, comme l’illustre le terme anglo-saxon Know Your Customer (KYC) ?

Le blanchiment de fonds consiste à donner une apparence légitime à des capitaux qui proviennent en réalité d’activités illégales (trafic de stupéfiants, escroquerie, fraude fiscale…).

La caricature tendant à associer les crypto-actifs au blanchiment a fait son chemin et risque d’avoir — on le regrette — de beaux jours devant elle, qu’elle soit utilisée par crainte, paresse intellectuelle ou mauvaise foi.

Il n’empêche que, compte tenu de leur vocation de cash numérique, les crypto-actifs constituent un outil de blanchiment pour certains types d’activités spécifiques :

- les échanges illicites réalisés sur le Darknet (SilkRoad, Alphabay…) ;

- les escroqueries en ligne (cryptos, diamants, forex…) ;

- les ransomwares comme Wannacry ou les hackings ;

- les loteries illégales en cryptoactifs (Fomo3D).

Pour les activités légitimes du secteur crypto, l’enjeu consiste à éviter de manipuler des fonds en cours de blanchiment.

Les gardiens du temple de la LCB-FT

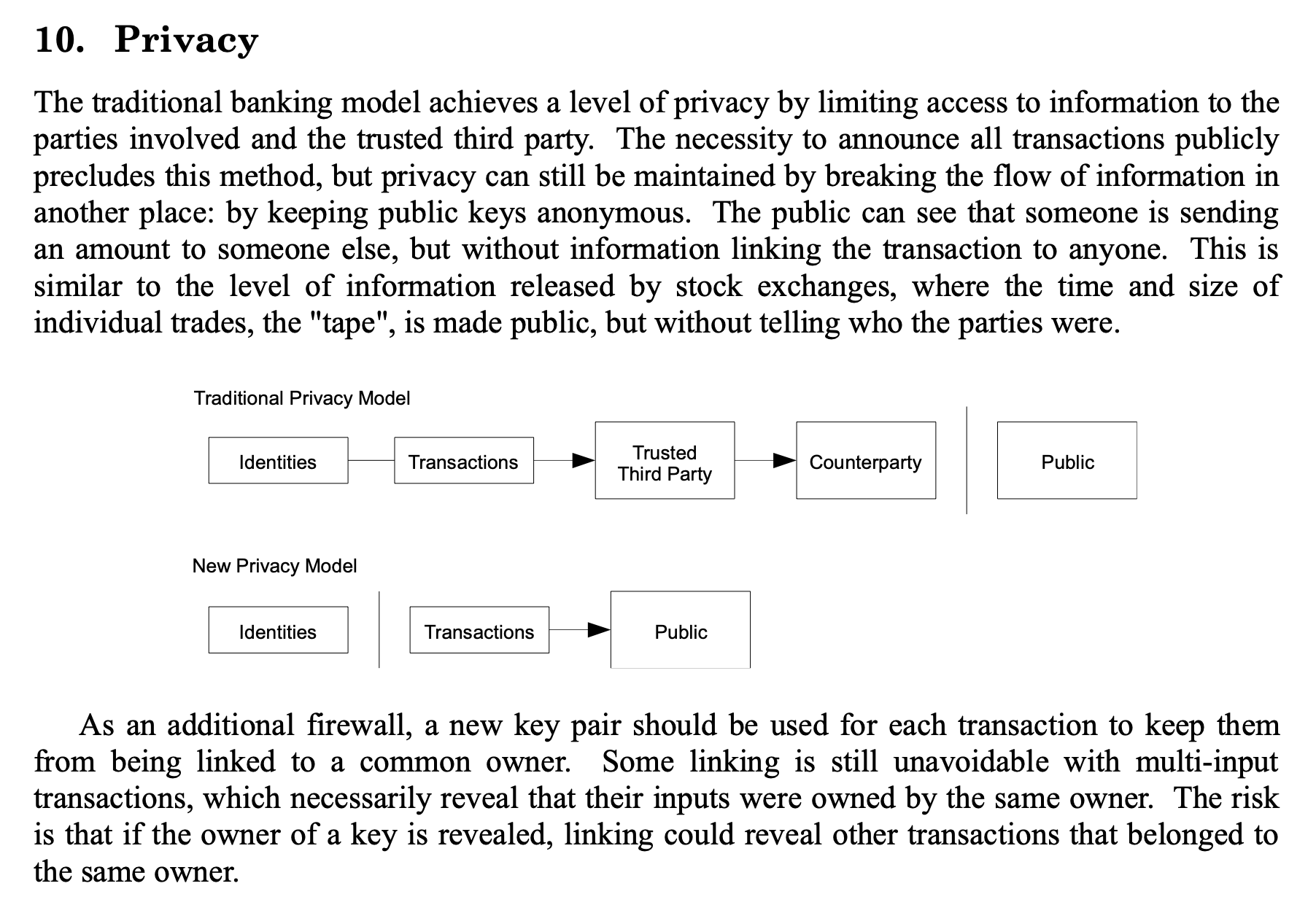

A l’heure de la rédaction de cet article, seuls les exchanges sont juridiquement tenus de mettre en œuvre les obligations LCB-FT.

En pratique, la plupart des opérateurs (ICOs, services de paiement ou de garde…) se soumettent volontairement à ces obligations dans l’espoir — souvent vain — de trouver moins difficilement une banque partenaire. En effet, sans procédures visant à limiter le risque de manipuler de « l’argent sale», les banques refusent ne serait-ce que d’ouvrir un compte de dépôt.

À lire

Loi PACTE : le point sur les dispositions cryptos – Legalchain

L’encadrement juridique des crypto-actifs devrait aboutir à la supervision de la plupart des prestataires de services en crypto-actifs par les autorités de contrôle (ACPR, AMF et TRACFIN). En effet, le projet de loi PACTE adopté en première lecture par l’Assemblée nationale soumet à la LCB-FT :

- les gestionnaires de clés privées (prévu par la dernière directive UE) ;

- les ICOs qui disposeront du visa AMF ;

- et les autres prestataires de services en actifs numériques (PSAN) qui disposeront d’un agrément — tels que les conseillers en investissement ou les sociétés proposant des placements garantis.

Étrangement, les ICOs non labellisées par l’AMF et les PSAN ne demandant pas d’agrément ne seront pas soumis aux obligations LCB-FT…

Les cinq commandements de la conformité LCB-FT

Nombre de porteurs de projets cryptos pensent que la LCB-FT se résume à la collecte préalable d’une pièce d’identité. Ce n’est pas suffisant : il importe d’adopter une véritable « approche par les risques » et de prévoir toute une série de mesures organisationnelles et préventives.

1. Identifier les risques de BC-FT

Pour atténuer le risque économique attaché à la mise en œuvre des obligations LCB-FT, il est indispensable de graduer ses procédures.

La LCB-FT n’est pas, en effet, un régime juridique monolithique et absolu. Elle laisse une certaine marge de manœuvre aux assujettis.

Il convient donc en premier lieu d’identifier les risques : les opérations du clients sont-elles suspectes ? correspondent-elles au profil du client ? le client réside-t-il dans un pays à risque ? travaille-t-il dans un secteur à risque ? est-il politiquement exposé ? figure-t-il sur une liste de sanctions ?

2. Adopter des mesures adéquates et proportionnées de LCB-FT

Des mesures d’investigation doivent ensuite être mises en œuvre selon le niveau de risque déterminé. Le but est, in fine, de pouvoir être suffisamment certain que les fonds recueillis ne proviennent pas d’activités illicites ni ne sont destinés à financer le terrorisme.

Ainsi, pour une opération de faible montant sans risque particulier, une copie des justificatifs d’identité du client peut le plus souvent suffire.

Pour une opération plus risquée, il conviendra de porter son attention sur l’origine des fonds, qu’il s’agisse de fonds en monnaies légales ou en crypto-actifs : justificatifs de revenus, paiement depuis une banque UE…

Dans certains cas, un risque élevé impliquera de faire valider l’opération par une personne occupant un poste à responsabilité dans la société.

Ce processus d’identification et de limitation des risques doit être défini en interne et formalisé au sein d’une documentation dont l’autorité de contrôle pourra demander communication. Un service d’échange doit, par exemple, mettre en place un règlement LCB-FT dédié qui regroupe l’ensemble des mesures et des procédures idoines. Une ICO, quant à elle, pourra avantageusement faire un rapport LCB-FT regroupant l’ensemble des mesures, les chiffres et un bilan de conformité.

3. Mettre en œuvre un contrôle interne à plusieurs niveaux

La LCB-FT n’est pas une opération unique. Les mesures appliquées doivent être contrôlées a posteriori pour garantir que le personnel respecte les documents précités, vérifier qu’un angle mort n’y persiste pas et mettre à jour les informations concernant ses clients et ses procédures en fonction de l’évolution de son activité.

Ces contrôles permettent, par exemple, de s’assurer que les clients ne sont pas devenus, entre-temps, des personnes politiquement exposées ; ou de procéder à l’amélioration constante de ses procédures après des audits réguliers.

4. Se former et former ses équipes à la LCB-FT

La formation est souvent une étape négligée de la LCB-FT alors qu’elle constitue un point de contrôle simple pour les autorités. Quelques questions posées à une personne en contact avec la clientèle suffisent à un agent de la DGCCRF ou de l’ACPR pour constater ou non que les connaissances de base ne sont pas acquises, et entamer une enquête plus poussée.

La formation doit, d’une part, contenir un niveau juridique et technique suffisant — connaître la signification du sigle LCB-FT ne suffit pas — et , d’autre part, être adaptée aux risques spécifiques du secteur crypto.

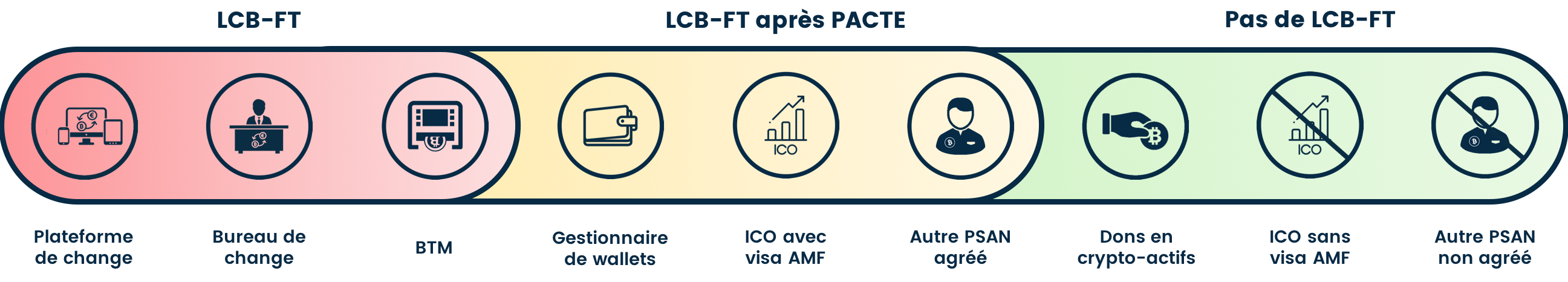

5. Déclarer ses soupçons

La déclaration de soupçon à TRACFIN est l’une des clefs de voûte de la législation anti-blanchiment. Elle est obligatoire lorsque les mesures mises en œuvre par l’opérateur ne permettent pas de lever les doute sur l’origine des fonds ou les intentions du client.

Cependant, la déclaration n’est ni automatique ni standard. En effet, l’opérateur est tenu de justifier et d’étayer son soupçon, sous peine de voir sa déclaration considérée comme abusive par TRACFIN.

A l’inverse, une absence de déclaration peut engager la responsabilité de l’opérateur en cas de contrôle.

L’application de ces cinq commandements vise à éviter de subir l’une des trois principales plaies pour le contrevenant.

Les trois plaies du contrevenant à la LCB-FT

1. La sanction économique et réputationnelle

Le risque le plus immédiat en cas de non conformité est la difficulté, voire l’impossibilité, d’engager des relations d’affaires avec des tiers indispensables soumis à la LCB-FT tels que les banques.

En outre, cette situation peut conduire à des relations plus complexes avec des partenaires commerciaux qui ne souhaiteraient pas être associés à une société borderline ou, pire, poursuivie pour complicité de blanchiment.

2. La sanction administrative

Le deuxième risque est celui d’une sanction administrative à la suite, par exemple, d’un contrôle sur place ou d’une dénonciation.

En pratique, l’administration pratique une politique de « tolérance zéro » à l’égard des manquements qu’elle constate. Les sanctions vont du blâme à des amendes de 10 000€ à 100 000€ pour les manquements les plus importants. Les cas graves écopent d’une condamnation solidaire du gérant et d’une interdiction d’exercer.

3. La sanction pénale

Une négligence dans l’application des obligations LCB-FT peut conduire à des poursuites pour blanchiment puni de 5 ans d’emprisonnement et de 375 000€ d’amende.

Cependant, l’infraction nécessite de prouver la connaissance de l’opérateur du caractère illicite des fonds.

En pratique, les condamnations pénales ne concernent quasiment jamais les intermédiaires et ne sont appliquées qu’aux receleurs ou complices.