#1 🤝 Les emprunts – Enjeux juridiques et fiscaux de la DeFi

Comme pour la finance traditionnelle (TradFi), le crédit est au fondement de la finance décentralisée (DeFi). C’est donc assez naturellement que nous débutons notre série d’analyses juridiques et fiscales du secteur par les applications décentralisées d’emprunts (lending dapps).

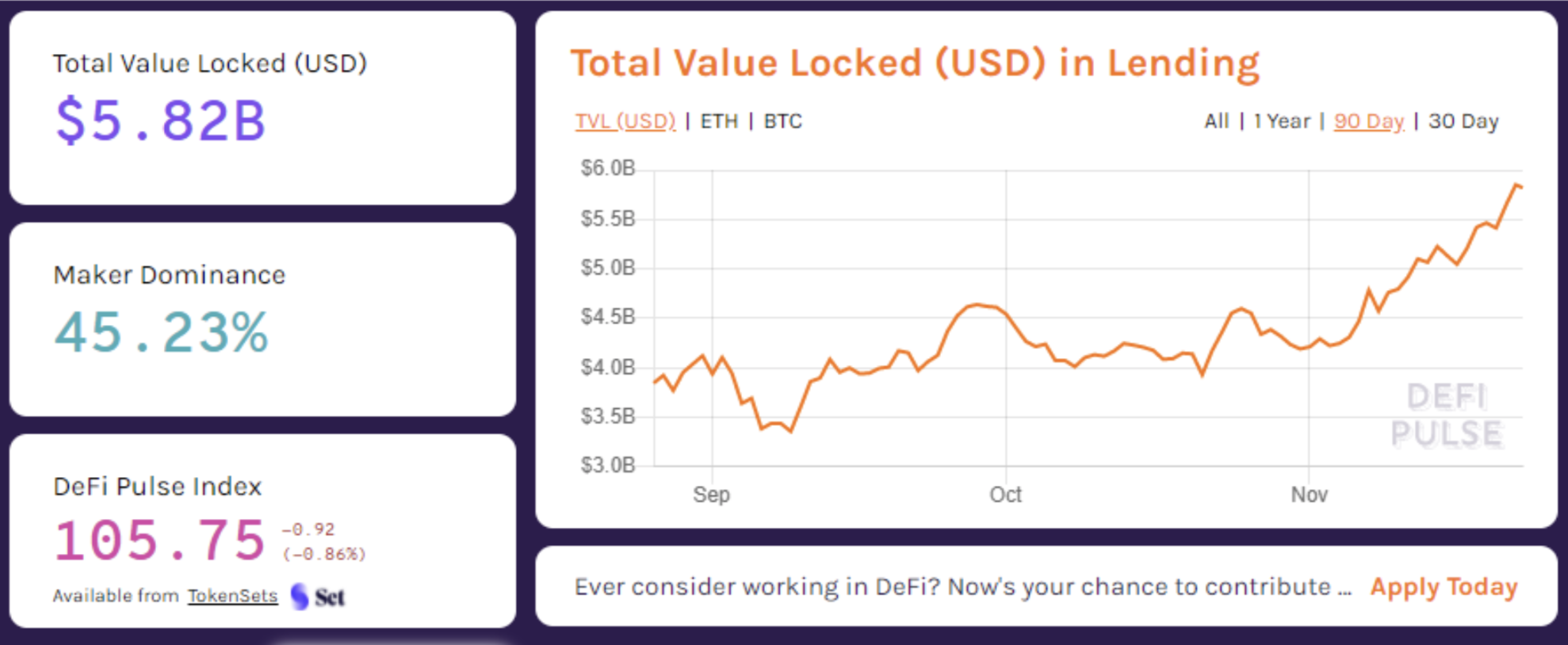

La possibilité de réaliser des emprunts en cryptos sans intermédiaire constitue le cas d’usage historique à l’origine de la popularisation de la finance décentralisée. Les trois dapps les plus populaires sur ce segment (Compound, Maker et Aave) totalisent à elles seules plus d’un tiers de la valeur stockée sur la DeFi.

Le principe de fonctionnement de ces plateformes est simple, il consiste à permettre à des prêteurs de déposer des cryptos sur les smart contracts du protocole contre rémunération afin de les mettre à disposition d’emprunteurs.

Pour garantir la solvabilité de l’emprunteur, ce dernier doit déposer en garantie une somme en cryptos au moins équivalente à la somme qu’il emprunte (collateral).

Pour l’emprunteur, l’opération permet d’obtenir des liquidités sans se séparer de l’actif collatéralisé qu’il pourra récupérer après remboursement, sur le modèle du prêt hypothécaire ; elle peut également s’inscrire dans une stratégie de trading visant à parier à la hausse (long) ou à la baisse (short) sur l’actif collatéralisé ou sur l’actif emprunté.

En échange du dépôt de leur épargne en cryptos sur l’application, les prêteurs perçoivent des intérêts (#2 🌳 Les intérêts) mais également, sur certaines applications, des tokens de gouvernance valorisables sur le marché et permettant de participer à la gouvernance du projet (#3 👨🌾 Le liquidity mining).

Cette activité pose plusieurs questions relatives à la réglementation applicable aux opérations de financement sur crypto, à la responsabilité des développeurs de ces projets ainsi qu’au traitement fiscal des prêts.

Le cadre réglementaire des opérations de financement sur cryptos

Sur le plan de la régulation financière, l’activité de prêt de cryptos semble a priori pouvoir être exclue du champ du monopole bancaire, lequel ne s’applique que pour l’octroi et à la réception de fonds entendus comme les billets de banque, les pièces, la monnaie scripturale ou la monnaie électronique, même si certains stablecoins peuvent toutefois entrer dans le champ de cette dernière notion (#5 ⚖️ Les stablecoins).

À ce jour, le principal risque réglementaire pour les applications de lending décentralisé reste le projet de règlement européen MiCA (Markets in Crypto-Assets Regulation) publié par la Commission européenne le 24 septembre 2020.

Bien qu’il ne vise pas spécifiquement les applications DeFi, le projet prévoit que l’admission de stablecoins ne pourra être légale qu’après l’obtention d’un agrément dont les conditions d’octroi apparaissent largement incompatibles avec le fonctionnement des applications existantes. Par effet de contagion, et à l’instar du projet STABLE (Stablecoin Tethering and Bank Licensing Enforcement Act) aux Etats-Unis, l’encadrement européen des stablecoins risque de faire peser sur l’ensemble de la DeFi, et les applications de lending en particulier, une contrainte réglementaire extrêmement forte.

Proposition de RÈGLEMENT DU PARLEMENT EUROPÉEN ET DU CONSEIL sur les marchés de crypto-actifs, et modifiant la directive

(UE) 2019/1937

La responsabilité des développeurs d’applications de lending

Bien qu’elles soient encore confidentielles, les applications décentralisées de lending font peser des risques réels sur leurs utilisateurs : fraude, bug informatique des smart contract ou perte en capital.

Or, si le caractère décentralisé et open source de ces applications constitue bien un obstacle supplémentaire à l’engagement d’une action judiciaire contre leurs responsables, celui-ci ne leur confère pas pour autant une garantie d’irresponsabilité juridique.

Dès lors qu’une volonté politique forte de réguler le secteur ou qu’une action coordonnée d’utilisateurs lésés chercheront à engager la responsabilité pénale ou civile des responsables d’une application, son caractère décentralisé ne pourra avoir pour effet de conférer une immunité juridique aux développeurs ou contributeurs principaux du projet.

À cet égard, la récente action judiciaire entreprise aux États-Unis par des utilisateurs du protocole Maker à la suite de la liquidation de leur collatéral durant le Black thursday du 12 mars 2020 est particulièrement significative. Le contenu de la class action met en particulier l’accent sur une représentation volontairement sous-estimée du risque financier par les créateurs de l’application.

En effet, la mise à disposition du public d’une application non conforme au cadre réglementaire, à la sécurité défectueuse ou présentant un risque de perte mal présenté aux utilisateurs pourrait justifier la multiplication de ce type de recours judiciaires (responsabilité contractuelle, délictuelle ou pénale) à l’encontre des développeurs dès lors que ces derniers sont identifiables, ce qui est souvent le cas (notamment sur Github), en dépit du caractère décentralisé du protocole.

Pour limiter les implications liées à la survenance de ce risque, plusieurs mesures peuvent être mise en œuvre par les contributeurs principaux d’une Dapp afin de se protéger tout en limitant l’atteinte à la dimension décentralisée et open source inhérente. Parmi celles-ci l’on peut notamment citer :

- le recours à une licence libre d’utilisation ;

- la rédaction de conditions d’utilisation de l’application (terms of use) afin de limiter les risques de méconnaissance du droit de la consommation ;

- la création d’une personne morale (société, coopérative, fondation) afin d’éviter que les responsables du projet engagent leur patrimoine personnel en cas d’action formée à l’encontre du protocole.

La fiscalité des emprunts en cryptos

Si la responsabilité juridique est diffuse, chaque utilisateur est personnellement responsable du respect de ses obligations fiscales.

Les intérêts perçus par les prêteurs constituent un revenu qui devrait être imposé dans les conditions étudiées plus tard (#2 🌳 Les intérêts). Mais le seul fait d’emprunter des cryptos en déposant d’autres cryptos en garantie pourrait également donner lieu à une imposition en cas de liquidation du collatéral et d’utilisation des cryptos empruntées.

D’une part, l’opération implique de se demander si le fait d’emprunter en déposant un collatéral en garantie est susceptible de constituer un fait générateur d’imposition ?

La question reste ouverte mais une application littérale de la loi fiscale devrait dans la plupart du temps conduire à considérer que les prêts ne constituent pas un fait générateur d’imposition.

S’il est légitime de s’interroger sur l’existence d’un fait générateur d’imposition du fait du caractère translatif de propriété des prêts de cryptos, une analyse raisonnable devrait conduire à considérer que le prêt n’entraîne aucun fait générateur dans la mesure où les actifs numériques sont effectivement restitués.

À défaut, et notamment en cas de liquidation du collatéral ou de restitution en valeurs – qu’il s’agisse d’un montant en monnaie ayant cours légal ou dans un autre actif numérique –, le prêt de cryptos deviendrait un échange présentant un caractère onéreux et constituant un fait générateur d’imposition.

Ainsi, si le seul fait de contracter un prêt de cryptos garanti par le dépôt d’un collatéral ne saurait en tant que tel générer une imposition, la liquidation du collatéral devrait caractériser un échange susceptible de constituer un fait générateur d’imposition. En France, les échanges entre cryptos n’ont aucune conséquence fiscale pour les particuliers. Mais il en irait différemment si l’emprunt était effectué en monnaie ayant cours légal, comme le proposent déjà de nombreuses plateformes centralisées.

Exemple : Je dépose 3 ETH pour un montant total de 1 500 €. J’emprunte 750 € avec un taux de collatéralisation de 50 %. Plus tard, le cours de l’ETH s’effondre et mes 3 ETH sont vendus pour 750 €. Il y a donc lieu de considérer qu’une cession imposable a eu lieu au jour de la liquidation de mes ETH déposés en collatéral. L’année suivante, je devrai donc déclarer cette cession qui déclenchera l’imposition d’une fraction de mon portefeuille.

D’autre part, le traitement fiscal des cryptos susceptibles d’être empruntées pose également des difficultés.

En effet, en France, les plus-values réalisées lors d’une cession crypto-fiat doivent être calculées par référence à la plus-value latente sur le portefeuille global. Doivent être incluses dans la valeur de ce portefeuille toutes les cryptos « détenues » par le contribuable. En cas d’emprunt, les cryptos empruntées font augmenter le portefeuille du contribuable, font baisser en proportion la fraction du prix total d’acquisition déductible du prix de cession et, en conséquence, font augmenter la plus-value imposable en cas de cession imposable.

Ainsi, la logique économique devrait conduire à ne pas inclure dans la valeur globale du portefeuille, pour le calcul des plus-values imposables, la valeur des actifs numériques empruntés qui, s’ils sont détenus par le contribuables, n’en sont pas pour autant sa propriété.

Exemple : J’ai acheté 30 ETH pour 150 € chacun et 2 BTC pour 3 000 € chacun. Le prix total d’acquisition de mon portefeuille est donc de 10 500 €. Plus tard, le cours du BTC est de 15 000 € et celui de l’ETH est de 500 €. Je décide de collatéraliser mes 30 ETH pour emprunter 7 500 DAI (par simplification, 1 DAI = 1 €). Je verse ensuite 6 000 DAI en paiement des honoraires de mon avocat.

Ce paiement constitue une cession imposable. La formule de calcul de la plus-value est la suivante : Prix de cession – Prix total d’acquisition du portefeuille x Prix de cession / Valeur globale du portefeuille.

Si l’on intègre les cryptos collatéralisées et celles empruntées dans la valeur du portefeuille, la plus-value imposable est égale à 4 800 € (6 000 – 10 500 x 6 000 / 52 500).

Si l’on n’intègre pas les cryptos empruntées et qui doivent être restituées dans la valeur du portefeuille, la plus-value imposable est égale à 4 600 € (6 000 – 10 500 x 6 000 / 45 000).